Nuevo sistema de cotización para autónomos

MUY IMPORTANTE: El RDL 13/2022 establece un nuevo sistema de cotización y recaudación que obligará a los trabajadores autónomos a cotizar en función de los ingresos reales.

📌 El cálculo de los rendimientos netos se llevará a cabo deduciendo de los ingresos todos los gastos necesarios para su obtención así como una deducción por gastos genéricos del 7% (3% para los autónomos societarios).

A lo largo del año, los trabajadores autónomos podrán modificar su base de cotización hasta 6 veces para ajustarla a la evolución de su previsión de rendimientos.

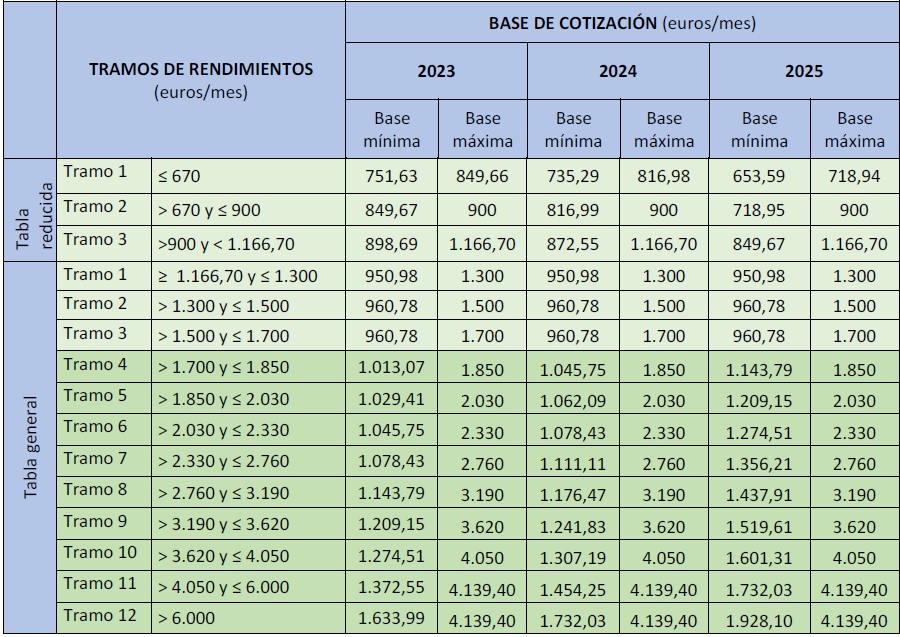

➡️ En función de la previsión de ingresos comunicada, el trabajador autónomo deberá elegir una base de cotización comprendida entre las bases mínima y máxima de cotización que correspondan a su tramo de ingresos conforme a la tabla general de bases (ver tabla ADJUNTA ya establecidas para los años 2023, 2024 y 2024).

No obstante estas reglas, se establece la posibilidad de que los autónomos que a 31-12-2022 vinieran cotizando por una base de cotización superior a la que les correspondiera en función de sus ingresos netos puedan seguir cotizando por ella (RDL 13/2022 disp.trans.6ª).

‼️A TENER EN CUENTA: En cualquier caso, las bases elegidas tendrán carácter provisional, hasta que se proceda a su regularización a partir del ejercicio siguiente, en función de los rendimientos anuales obtenidos y comunicados por la Administración tributaria. La regularización se llevará a cabo conforme al procedimiento establecido en el art.46 del RD 2064/1995 redacc RDL 13/2022. A estos efectos:

- se excluyen las cotizaciones correspondientes a los meses cuyas bases de cotización hayan sido tenidas en cuenta por el cálculo de la base reguladora de cualquier prestación económica del sistema de la Seguridad Social.

- Se tiene en cuenta el reintegro de cuotas al trabajador que la TGSS debe efectuar en caso de pluriactividad.

Calculada la base de cotización definitiva, el trabajador autónomo puede ingresar las diferencias de cotización, sin interés de demora ni recargo alguno, hasta el último día del mes siguiente a aquel en que se le notifique el resultado de la regularización. En caso de que proceda devolución por haber ingresado cotizaciones superiores a las debidas, la TGSS deberá hacerlo antes del 31 de mayo del ejercicio siguiente.

La implantación del nuevo sistema se hará de forma gradual en un periodo máximo de 9 años.

🔜 OBLIGACIÓN RENTA: El nuevo sistema va a implicar la obligación de todos los trabajadores autónomos de presentar la declaración de la renta, ya que esta va a permitir comprobar cuáles han sido realmente los rendimientos netos del autónomo (LIRPF art.96 redacc RDL 13/2022).

Beneficios en la cotización

La reforma establece reducciones en la cotización (tarifa plana) por el inicio de una actividad por cuenta propia. Así, durante los 12 meses siguientes al alta los autónomos que lo soliciten podrán cotizar por una cuota reducida por contingencias comunes y profesionales quedando, además, excepcionados de cotizar por cese de actividad y por formación profesional. La reducción podrá ampliarse 12 meses más cuando los rendimientos económicos netos anuales sean inferiores al SMI. Las cuotas correspondientes a los 12 primeros meses no serán objeto de regularización (LETA art.38 ter redacc RDL 13/2022).

Abogado.

Experto en Derecho Laboral.

Administrador de Fincas colegiado.

Asesoramiento Fiscal y Mercantil